2023年10月からインボイスが導入されます!インボイスが賃貸住宅管理業に与える影響とは?(後編)

- 2023年9月19日

- お知らせ, 法令・制度

- インボイス制度の経過措置, 仕入税額控除, 簡易課税制度

総務部です。

2023年10月から実施されるインボイス制度について、前回は「2023年10月からインボイスが導入されます!知っておきたいポイントとは?(前編)」で、仕入税額控除や「益税」等、消費税の概要についてお話しました。今回は、賃貸オーナー様にとって重要となるインボイス登録の要否や、注意すべき点についてお話したいと思います。

1.賃貸オーナー様のインボイス登録要否の判断

インボイス制度に対応するために、賃貸オーナー様はインボイス登録の要否を判断する必要があります。その際、どのようなことに注意すべきでしょうか。ポイントとなるのは、次の3点です。

・賃貸オーナー様に、事務所や店舗、駐車場等の課税売上となる収入があるか

・賃貸オーナー様は、課税事業者か免税事業者か

・賃借人は、課税事業者か免税事業者か

まず、賃貸オーナー様に課税売上となる収入があるかという点です。大きくは、次の2つのケースに分けられます。第一に、課税売上なし(非課税売上のみ)の場合です。例えば、賃貸物件が居住用住宅のみといったものです。居住用賃貸住宅の賃料は消費税が非課税ですので、インボイス対策は不要です。

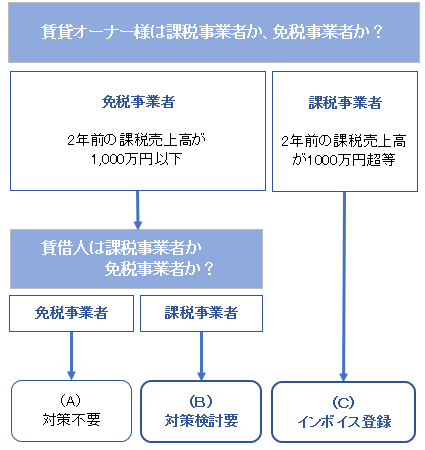

第二に、事務所や店舗、駐車場等の課税売上となる収入がある場合です。この場合は、賃貸オーナー様のインボイス対策の要否は次のフローをもとに考える必要があります。

インボイス制度への対策必要確認チャート(公益社団法人日本賃貸住宅管理業協会資料を一部改変)

これを、ケース別に、もう少し詳しく見ていきたいと思います。

(1)オーナー様:免税事業者 賃借人:免税事業者

例えば、事務所や駐車場を免税事業者に賃貸するケースです。この場合は、賃借人が免税事業者であるため、仕入税額控除は不要です。賃貸オーナー様はインボイスを発行する必要はありません(フロー図(A))。

(2)オーナー様:免税事業者 賃借人:課税事業者

例えば、事務所や駐車場、店舗等を課税事業者に賃貸するケースです。この場合は、賃借人が課税事業者であるため、賃借人が仕入税額控除を受けるにはインボイスが必要です。賃貸オーナー様が免税事業者の状態を続けると、インボイスを発行できません。

その場合、賃借人からインボイスの発行を求められることが想定されますので、その検討が必要です (フロー図(B))。

(3)オーナー様:課税事業者

この場合は、賃貸オーナー様が課税事業者であり、インボイスの発行が必要となるため、インボイスの登録が必要となります(フロー図(C))。

(注)賃借人が課税事業者であっても、後述する簡易課税制度を適用している場合、インボイス無しでも仕入税額控除は可能です。

2.免税事業者オーナー様は注意が必要

事務所、駐車場、店舗等で賃料が課税売上となる物件を、課税事業者に賃貸している免税事業者の賃貸オーナー様は、インボイス制度への対策として次のどちらかを選択する必要があります(上記フロー図(B))。

・インボイス登録し、課税事業者となる → インボイスを発行できる

・インボイス登録をせず、免税事業者を続ける → インボイスを発行できない

(1)インボイス登録し、課税事業者となる場合

インボイス登録し、課税事業者となる場合は、前回の投稿でご説明した「益税」が無くなります(前回ブログ「2023年10月からインボイスが導入されます!知っておきたいポイントとは?(前編)」)。賃貸オーナー様が課税事業者となった場合、インボイスを発行できるようになり、賃借人である課税事業者は、仕入税額控除を受けることができます。

納める消費税は、受け取った消費税から支払った消費税を差し引いた後の金額となります。この時、賃貸オーナー様は、課税売上全てにかかる消費税を納めることになります。

(2)インボイス登録せず、免税事業者を続ける場合

インボイス登録せず免税事業者の状態を続けるならば、賃借人が仕入税額控除を受けられません。この時、課税事業者の賃借人は、消費税負担が増えることになります。この場合、賃借人から「消費税分を賃料から値下げして欲しい」「インボイスを発行可能な物件に転居したい」といった要望が出ることが考えられます。

また、今後、課税事業者である賃借人は、「インボイスを発行して貰える物件」を優先的に選ぶ可能性が高くなります。そのため、他の課税事業者オーナー様よりも競争力が低下する可能性があります。

3.判断時に参考となる制度と経過措置

結局、免税事業者オーナー様は、課税事業者となるべきか否か、判断に迷われると思います。その際に参考となる制度と経過措置があります。

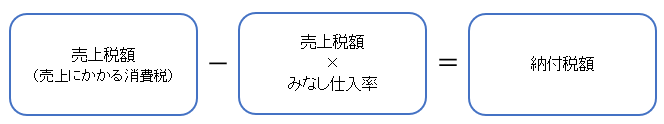

(1)簡易課税制度

まず、簡易課税制度を選択できないかということです。基準期間の課税売上高が5千万円以下であればこの制度を選択できます。この場合、仕入額を売上額の一定割合とみなし、仕入税額控除を簡易計算できる方法です。つまり、この方法によると、実際の課税仕入の内容自体は考慮する必要がなくなるということです。

言い換えれば、取引相手が免税事業者か否かは無関係ということになります。簡易課税制度を適用すれば、不動産業の場合は40%のみなし仕入率を適用することが可能となります。消費税相当額を賃料から値引きするよりもメリットがある場合も考えられます。

簡易課税制度

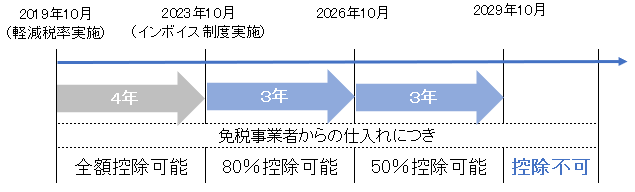

(2)仕入税額控除の経過措置

また、インボイス制度には、仕入税額控除の経過措置が設けられています。これは、インボイス制度開始後の6年間は、免税事業者からの課税仕入れについても、仕入税額相当額の一定割合を仕入税額として控除できるものです。免税事業者からの仕入れ全てに対する税額を控除することはできませんが、一定額の控除は可能となります。

インボイス制度の経過措置

すぐに判断ができない賃貸オーナー様もおられると思います。そのため、簡易課税制度や経過措置期間のことも考慮し、インボイス登録の要否を判断する必要があります。

4.まとめ

いかがでしたか。今回は、2023年10月から導入されるインボイス制度が賃貸オーナー様に与える影響についてお話しました。

(1)今回のポイント

・課税事業者になると、インボイスが発行でき、消費税を納付することになる

・課税売上物件で、免税事業者を続ける場合、賃借人対応が必要な場合あり

・簡易課税制度や仕入税額控除の経過措置を考慮し、判断する必要あり

(2)おわりに

このように、インボイス制度の導入により、一部の賃貸オーナー様は重要な決断を迫られることになります。今後とも私たちユニヴライフは、管理会社としてオーナー様に寄り添い、お役に立つ情報を提供したいと思っています。

なお、税理士資格を有しない者は税務相談に応じることができません。税に関わる部分については税理士へお問い合わせくださいますようお願い申し上げます。

「ユニヴライフは安全で快適な”LIFE”を創造します」

【管理部】受付時間 9:30~18:30(日・祝日休み)